Mo bis Do: 9-12 und 14-17 Uhr, Fr: 9-14 Uhr

+49 8231-60584-00

E-Mail: info@abraxas-makler.de

Über 2.000 Jahre vor der seriellen Fertigung des Wohnwagens ließen sich bereits Königin Kleopatra und ihr Geliebter Marcus Antonius von 20 Ochsen in einem wohnlich ausgestatteten Wagen an ihre Urlaubsziele am Mittelmeer ziehen. Bis zur Serienfertigung sollten allerdings noch einige Jahre verstreichen. In Deutschland war es der Handelsvertreter Dethleffs, der 1931 den ersten Wohnwagen fertigte. Er nannte ihn Wohnauto. Allerdings hatte dieses mehr von einer Pferdetransportbox als von den großzügig mit Kühlschrank, Bett und sanitären Anlagen ausgestatteten mobilen Unterkünften, die wir heute kennen. Bis zur Erfindung des Wohnmobils sollten allerdings auch hier noch einige Jahre ins Land streichen. In den 1970er Jahren ergänzte das mittlerweile enorm gewachsene Unternehmen Dethleffs die Branche um eine flexiblere Alternative: dem Wohnmobil. Denn während der Wohnwagen überwiegend als Ferienhaus auf Campingplätzen genutzt wurde, rückte mit dem Wohnmobil das „echte“ Reisen wieder in den Mittelpunkt.

Aus der Idee Dethleffs ist längst eine milliardenschwere Industrie geworden. Mittlerweile sind in Deutschland über 900.000 Wohnwagen und -mobile zugelassen. Stellt sich die Frage

nach dem richtigen Versicherungsschutz:

Solange der Wohnwagen nur als „Gartenhäuschen“ genutzt oder fest auf einem Campingplatz abgestellt wird, muss dieser nicht zugelassen und somit auch nicht haftpflichtversichert

werden. Für diese Fälle bietet der Versicherungsmarkt gute Lösungen in Form einer (Dauer-)Campingversicherung – sozusagen eine Hausratversicherung für den Wohnwagen. Sie

deckt beispielsweise Sturmschäden ab oder Diebstahl von Gegenständen aus dem Wohnwagen.

Will man es hingegen Kleopatra nachmachen und mit dem Wohnwagen am Auto in die Ferne aufbrechen, ist eine Haftpflicht-/Kaskoversicherung Vorschrift.

Im Gegensatz zu nicht zugelassenen Wohnwagen ist zu beachten, dass Wohnmobile wie jedes andere im Straßenverkehr zugelassene Kfz auch haftpflichtversichert werden müssen.

Optional besteht die Möglichkeit, zusätzlich eine Kaskodeckung abzuschließen. Und der Inhalt? Wie bereits erwähnt, ist in feststehenden Mobilheimen sowohl der Inhalt als auch der

Wohnwagen selbst über spezielle Wohnwagen-/Campingversicherungen versicherbar. Hier besteht der wesentliche Unterschied zu Wohnmobilen: Hier muss man nämlich zunächst

zwischen mit dem Fahrzeug fest verbundenen und den losen Teilen unterscheiden. Die fest verbundenen Teile sind als normale Fahrzeugteile in der Kaskoversicherung abgedeckt.

Bei beweglichem Inventar gibt es verschiedene Wege, die ans Ziel führen: So bieten die bereits erwähnten Campingversicherungen umfangreichen Schutz an, aber auch manche

Hausrattarife. Hier ist die Formulierung im Bedingungswerk entscheidend.

Sie müssen für sich klären, welche Schäden am und im Wohnwagen/Wohnmobil Sie abgesichert wissen möchten. Zögern Sie daher nicht, uns bei aufkommenden Fragen zu kontaktieren. Wir prüfen gern bestehende Policen und finden für Sie die Absicherung, die zu Ihren Plänen passt. Wir wünschen gute Fahrt und einen schönen Urlaub

Sie schnurren, tapsen und erobern sowohl Sofas wie Herzen gleichermaßen - und das belohnen wir nur allzu gern: Laut aktueller Meldung des Industrieverbands Heimtierbedarf e. V.

(IVH) haben Haustierbesitzer in Deutschland im vergangenen Jahr für ihre tierischen Gefährten mehr als beachtliche sieben Milliarden Euro ausgegeben. Besonders kräftig investiert wurde hierbei in edles Futter, Spielzeug und Zubehör für Katze, Hund und Co. Der Markt hält einiges bereit für konsumfreudige Herrchen und Frauchen. Und da es in der Natur von uns Menschen liegt, dunkle Szenarien auszublenden, ist es auch nicht verwunderlich, dass an die gesundheitliche Absicherung unserer Haustiere oft kein (oder nicht der erste) Gedanke verloren wird. So lange, bis die erste Tierarztrechnung mit großem Verblüffen zur Belastungsprobe für das Haushaltsbudget wird. Besonders nach der Neufassung der Tierärztegebührenordnung vor knapp zwei Jahren gehen nun Behandlungen in Notfallpraxen oder spezielle Operationen oft in den vierstelligen Bereich.

Eine Tierkrankenversicherung kann genau an dieser Stelle den entscheidenden Unterschied machen. Sie übernimmt – je nach Tarif – die Kosten für Operationen, Diagnostik, Medikamente oder stationäre Aufenthalte. So bleibt der Kopf frei für das, was in diesem Moment wirklich zählt. Der Versicherungsschutz kann in vielen Fällen bereits ab wenigen Euro im Monat beginnen. Wichtig dabei: Je früher der Schutz greift, desto besser. Denn bestehende Erkrankungen oder ein fortgeschrittenes Alter können den Abschluss erschweren oder einschränken.

Ein Thema, welches von uns bereits seit Jahren immer wieder behandelt wird, hat es nun in den Koalitionsvertrag von Union und SPD geschafft: Bereits seit einiger Zeit wird darüber

diskutiert, ob Immobilienbesitzer künftig verpflichtend eine Elementarschadenversicherung abschließen sollen, damit die Millionenbelastungen durch Schäden an unversicherten

Gebäuden nicht mehr vom Staat kompensiert werden müssen. Aktuell können lediglich knapp die Hälfte aller Haus- und Wohnungseigentümer eine solche Versicherung nachweisen.

Zählen Sie dazu?

Phänomene wie Frühlingsstürme, sintflutartiger Regen im Sommer, über die Ufer tretende Flüsse sowie andere Extremwetterlagen sprechen mittlerweile eine sehr deutliche Sprache, die gehört werden möchte. Lassen Sie es nicht darauf ankommen! Während die Diskussion um eine Pflichtversicherung nun in eine neue Runde geht, zeigt sehr deutlich: wer früher vorsorgt, schläft länger ruhig. Denn wenn Keller volllaufen, Fundamente unterspült werden oder das Erdreich rutscht, hilft keine Gießkanne und kein Eimer mehr, sondern nur noch eigener, grundsolider Versicherungsschutz, der die finanziellen Belastungen abfängt, die Naturgewalten mit sich bringen.

Der Volksmund kennt eine treffende Redewendung, mit der wir abschließen möchten: „Verlass dich auf andere und du bist verlassen.“

Also handeln Sie klug und übernehmen Sie jetzt Verantwortung für Ihr Zuhause, Ihre Familie und Ihre Sicherheit. Wir beraten Sie gern!

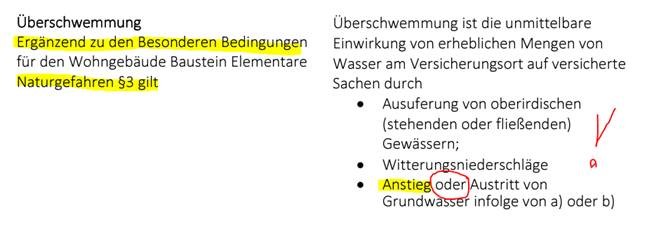

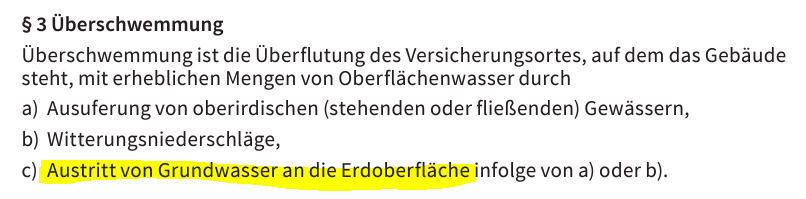

Der Anstieg von Grundwasser – ist über uns versicherbar !!!

Wir haben als Versicherungsmakler mit 3 Gesellschaften eine Rahmenvereinbarung in welcher das Standard Bedingungswerk um den Schutz „Anstieg von Grundwasser auch OHNE Austritt an der Oberfläche“ mitversichert ist.

Nur durch diese Sondervereinbarung, die Sie über uns bekommen, können sie den Anstieg vom Grundwasser MITVERSICHERN der offiziell NICHT versichert bar ist.

Wir haben auch ein paar Kunden, die in Königsbrunn vom letzten Grundwasseranstieg betroffen sind, wo die Versicherung die Leistung übernommen hat.

Anbei die Formulierung zu dem Thema Grundwasser am Bespiel einer Gesellschaft:

In der Sondervereinbarung steht:

Die Standard Formulierung in den Bedingen lautet wie folgt:

Somit reicht es, wenn das Grundwasser nur ansteigt und in das Gebäude eindringt.

Auch die Augsburger Allgemeine hat nun am 14.11.2024 in ihrem Artikel bestätigt, dass es möglich ist den Anstieg von Grundwasser zu versichern.

Kontakt - unten

Gotenstr. 6, 86343 Königsbrunn

Telefon: 08231-60584-00

Telefax: 08231-60584-09

E-Mail: info@abraxas-makler.de

Online - Kundenberatung